インボイス制度って、フリーランスにどんな影響があるの?気になる影響とは!?

💡 インボイス制度は、2023年10月から始まった制度で、事業者が発行する請求書に登録番号を記載するよう義務付けられています。

💡 この制度により、年間売り上げ1,000万円以下の免税事業者は、課税事業者として登録するか、登録せずに免税事業者のままでいるかの選択を迫られます。

💡 課税事業者になると消費税を納めなければいけなくなる一方、免税事業者のままでいると、取引先から敬遠されたり、値下げを求められたりする可能性があります。

それでは、皆様が気になるインボイス制度について、詳しく解説していきましょう。

インボイス制度導入の背景と課題

インボイス制度、私もよく耳にするのですが、正直よくわかりません。

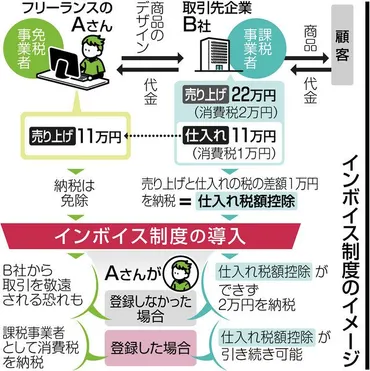

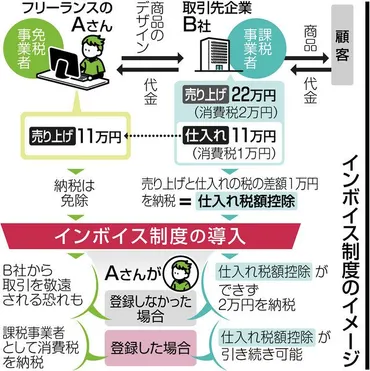

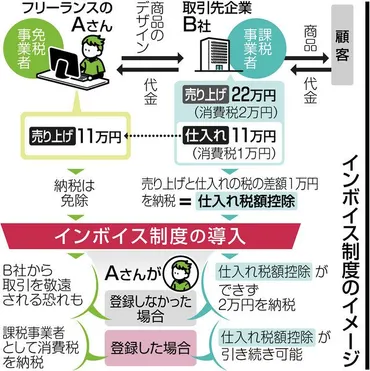

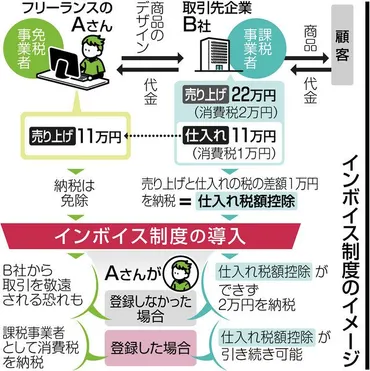

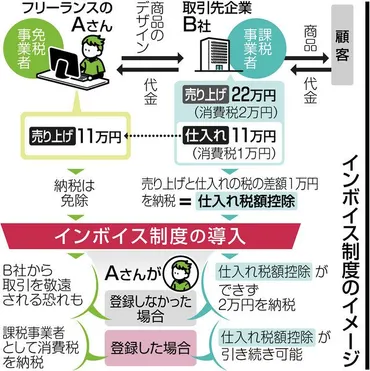

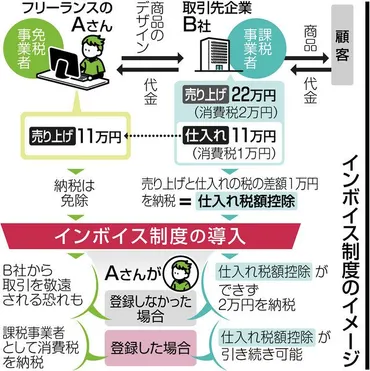

✅ 2023年10月から始まるインボイス制度は、事業者が発行する請求書に登録番号を記載するよう義務付け、仕入れ税額控除を受けられる書類を厳格化します。

✅ この制度により、年間売り上げ1,000万円以下の免税事業者は、課税事業者として登録するか、登録せずに免税事業者のままでいるかの選択を迫られます。

✅ 課税事業者になると消費税を納めなければいけなくなる一方、免税事業者のままでいると、取引先から敬遠されたり、値下げを求められたりする可能性があり、いずれの場合も資金繰りが厳しくなる可能性があります。

さらに読む ⇒東京新聞 TOKYO Web出典/画像元: https://www.tokyo-np.co.jp/article/138020なるほど、従来の仕入れ税額控除の仕組みが大きく変わるんですね。

2023年10月より施行されたインボイス制度は、消費税の仕入税額控除の仕組みを従来の「みなし仕入れ率」から、適格請求書(インボイス)に基づく方式に変更したものです。

この制度の導入は、税制の透明性、正確性、公平性を高めることを目的としています。

しかし、インボイス制度の導入によって、これまで消費税の納税義務が免除されていた課税売上高1000万円以下の事業者やフリーランスは、新たに消費税を納税する必要が生じます。

また、インボイスを発行しない事業者との取引では、仕入れ税額控除が受けられなくなるため、取引先が変更になる可能性や、価格交渉における不利が生じる可能性があります。

政府は、インボイス制度導入による事業者の負担軽減のために、免税事業者が課税業者になった場合の消費税納税額の軽減措置や、販売先がインボイスを取得できない場合の税負担軽減措置を設けていますが、依然として多くの事業者、特に零細事業者やフリーランスの間で、インボイス制度導入に対する不安が残っています。

消費税の仕入税額控除の仕組みに大きな変化って、ホンマに?

インボイス制度による益税抑制と事業者への影響

益税抑制は、確かに重要な課題ですね。

✅ 免税点制度と簡易課税制度が原因となって、消費者が負担した消費税の一部が事業者の利益になってしまい、税の公平性に問題がある「益税」が発生している。

✅ 免税点制度は課税売上高が1,000万円以下の事業者が消費税を納める義務を免除される制度で、簡易課税制度は5,000万円以下の事業者が売上高から簡易的に納付税額を計算できる制度であり、これらの制度が益税発生の主な原因となっている。

✅ 益税を抑制するため、2023年10月から適格請求書等保存方式(インボイス方式)が義務化される。インボイス方式により、事業者は仕入税額控除を受けるために適格請求書を取得する必要があり、免税事業者も適格請求書を発行する必要があるため、益税の発生が抑制されると期待されている。

さらに読む ⇒ シンクタンクならニッセイ基礎研究所 出典/画像元: https://www.nli-research.co.jp/report/detail/id=63363?site=nli免税事業者の不払い解消、というのは、具体的にはどういったことなのでしょうか?。

インボイス制度は、消費税における益税抑制、特に免税事業者による消費税の不払い解消を目的とした制度変更です。

従来の免税事業者は、消費税を納税せず、その分を利益として得ていましたが、インボイス方式では、免税事業者からの仕入れに対しては仕入税額控除が認められなくなります。

これにより、免税事業者は消費税を価格に転嫁できなくなり、益税は抑制されると期待されます。

しかし、免税事業者は、インボイス制度への対応や、消費税の価格転嫁が困難になることで、経営上の負担が増加する可能性があります。

一方で、インボイス方式は、消費税の公平性確保と税収の安定化に大きく貢献する一方、免税事業者には大きな影響を与えるため、制度導入に伴う事業者へのサポートや情報提供が不可欠です。

なるほど、つまりは、今まで消費税をちゃんと払ってなかった事業者も、ちゃんと払うようになるってことか?

フリーランスへの影響と課題

フリーランスの方々は、特に影響が大きいのでしょうか?。

✅ この記事は、2023年10月から始まるインボイス制度について、会社員、個人事業主、フリーランスそれぞれにどのような影響があるのか、具体的な例を挙げて解説しています。

✅ 特に、年収1,000万円以下の免税事業者でB to B取引をする個人事業主やフリーランスは、インボイス制度によって大きな影響を受けるとされており、取引先からインボイスの発行を求められる可能性が高いことを説明しています。

✅ また、インボイス発行事業者になるためには、課税事業者として税務署に登録し、消費税を納める必要があることを、わかりやすく説明しています。

さらに読む ⇒STOP!インボイス出典/画像元: https://stopinvoice.org/発注者からインボイスの発行を求められるようになり、取引継続が困難になるケースもあるんですね。

2023年10月1日に開始された消費税インボイス制度の実態を調査するため、フリーランスの会「STOP!インボイス」は、約3000人の回答を集めた緊急意識調査の結果を発表しました。

調査は、インボイス制度の影響を受けるフリーランス、会社員、経営者を対象に行われ、回答の大部分はネガティブなものでした。

従来、年間売上高が1000万円以下の事業者は消費税の納税が免除されていました。

しかし、インボイス制度導入により、免税事業者であるフリーランスは、発注者からインボイス発行を求められるようになり、取引継続の危機に直面しています。

発注者は、仕入税額控除の適用を受けるために、取引先からインボイスの発行を求めるようになり、免税事業者との取引を敬遠する傾向が見られます。

調査結果によると、多くのフリーランスが、仕事継続のためにインボイス発行事業者として登録することを余儀なくされている状況です。

発注者から事実上の登録強制や、免税事業者との取引を拒否されるなどの事例が報告されており、激変緩和措置が取引排除を促進しているとの指摘も出ています。

フリーランスは、免税事業者のままでいるか、課税事業者になって消費税を納付するか、どちらを選んでも損をするという苦しい状況に置かれています。

インボイス制度の影響は、フリーランスの経済的な不安や仕事の機会を奪う可能性につながることが懸念されています。

えー、ホンマに?じゃあ、フリーランスの人は、どうすればええんやろ?

インボイス制度のメリットと課題

インボイス制度、様々な意見があるようですね。

公開日:2024/10/03

✅ インボイス制度は、2023年10月1日から施行された消費税の仕入税額控除のための新制度です。適格請求書(インボイス)を発行した事業者から商品やサービスを仕入れた場合のみ、仕入税額控除が認められるようになります。

✅ この制度の目的は、消費税の適正な納税を図ることです。従来の制度では、仕入先が消費税を適正に納付していなくても、仕入税額控除が認められるケースがありましたが、インボイス制度では、適格請求書がない場合は仕入税額控除が認められません。

✅ 中小企業にとって、インボイス制度はメリットとデメリットの両方があります。メリットとしては、仕入税額控除が簡単にできること、取引先の拡大の可能性、適正な消費税納税事業者として評価されることなどがあります。一方、デメリットとしては、事務手続きの増加、経理業務の負担増加、免税事業者との取引の減少などがあります。

さらに読む ⇒小谷野会計グループ出典/画像元: https://koyano-cpa.gr.jp/nobiyo-kaikei/column/1363/事務手続きの増加、経理業務の負担増加、というのは、具体的にどのようなものなのでしょうか?。

インボイス制度は、取引の際に発行する請求書を税務当局に提出することを義務付ける制度です。

これにより、取引の透明化や税収の増加、不正行為の防止などが期待されます。

しかし、反対意見として、中小企業や小規模事業者にとって事務手続きの負担が増加し、経営資源の削減や事業運営への影響が出る可能性がある点が挙げられます。

また、個人情報や取引情報の漏洩リスク、不正防止効果への疑問、負担の不公平性なども指摘されています。

一方で、インボイス制度は、税金の透明性向上、競争促進、ビジネス環境の改善など、社会全体にとってメリットも大きいとされています。

政府は、これらの課題を解決するために、制度の運用方法や影響緩和策を検討していく必要があります。

事務手続きが増えるって、ほんまに大変そうやなぁ。

インボイス制度の概要と仕組み

仕入税額控除の計算方法が4種類もあるんですね。

✅ インボイス制度導入により、消費税の仕入税額控除を受けるには適格請求書(インボイス)が必要となり、仕入税額控除の適用対象は適格請求書または適格簡易請求書を発行し保存した取引のみとなります。

✅ 適格請求書発行事業者でない取引先からの仕入れでは、仕入税額控除が適用されず、納税額が増加します。

✅ 仕入税額控除の計算方法は全額控除、個別対応方式、一括比例配分方式、簡易課税制度の4種類があり、事業者の状況に応じて適切な方法を選択する必要があります。

さらに読む ⇒経理代行ならDFEにお任せください出典/画像元: https://dfe.jp/blog/%E3%80%90%E3%82%A4%E3%83%B3%E3%83%9C%E3%82%A4%E3%82%B9%E5%88%B6%E5%BA%A6%E3%80%91%E4%BB%95%E5%85%A5%E7%A8%8E%E9%A1%8D%E6%8E%A7%E9%99%A4%E3%81%AE%E5%A4%89%E6%9B%B4%E7%82%B9%E3%82%84%E5%9F%BA%E7%A4%8E/インボイス制度、仕組みが複雑で、理解するのが難しいですね。

インボイス制度は、令和5年(2023年)10月1日からスタートした制度で、消費税の金額などを記載した請求書や領収書などの書類(インボイス)を基に、事業者が消費税を正確に納付できるようにするためのものです。

消費税は、価格の一部として最終的に消費者が負担し、事業者が納付する仕組みです。

事業者が納付する税額は、「売上げ時に受け取った消費税額」から「仕入れ等の際に支払った消費税額」を差し引いて計算されます。

この差し引き計算を「仕入税額控除」といい、仕入税額控除をするためには、インボイスを保存する必要があります。

インボイスがない仕入れや経費については、原則として、「仕入税額控除」ができません。

インボイスには、相手方の氏名や名称、売手の氏名や名称と登録番号、取引年月日、取引内容、税率、消費税額などが記載されます。

売手側は、インボイスを交付するには事前にインボイス発行事業者の登録を受ける必要があり、登録を受けると、課税事業者として消費税の申告が必要になります。

売手側は、買手から求められたときはインボイスを交付し、交付したインボイスの写しを保存しておく必要があります。

買手側は、仕入税額控除の適用を受けるためには、原則として、売手からインボイスを交付してもらい、そのインボイスを保存しておく必要があります。

簡易課税制度や2割特例を適用する場合、消費税の納付税額の計算に当たっては、インボイスの入手や保存は必要ありません。

ただし、所得税等の観点からは、これまでどおり領収書や請求書などの書類の保存が必要です。

難しいことは、ようわからへんわ。

インボイス制度は、事業者にとって大きな影響を与える制度です。

💡 インボイス制度は、消費税の適正な納税を図るための制度です。

💡 インボイス制度は、事業者にとって事務手続きの増加や経理業務の負担増加などの課題も発生しています。

💡 インボイス制度は、事業者だけでなく、消費者にも影響を与える可能性があります。