ドイツ不動産市場の低迷:欧州経済への影響は?ドイツ不動産市場の低迷とは!!?

💡 ドイツ不動産市場は、2023年以降低迷が続いています。

💡 この低迷は、世界的な経済状況の変化や、ドイツ特有の要因が複合的に影響していると考えられています。

💡 ドイツの銀行や建設業界にも深刻な影響が出ており、今後の動向が注目されています。

それでは、ドイツ不動産市場の低迷について詳しく見ていきましょう。

ドイツ不動産市場の低迷:複合的な要因と懸念

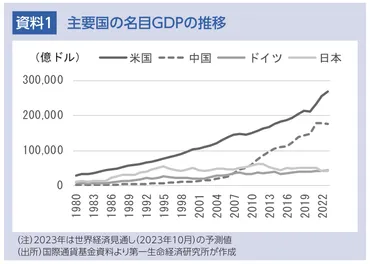

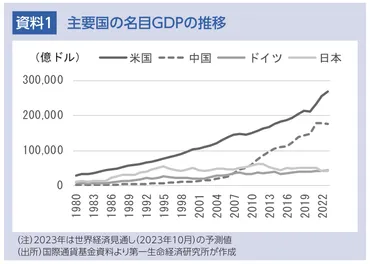

ドイツが日本を抜いて世界第3位に転落する見込みというのは、驚きですね。

✅ 2023年の名目GDPでドイツが日本を抜いて世界第3位となり、日本は世界第4位に転落する見込み。円安とデフレが響いた結果、日本の経済成長が目減りし、ドイツのインフレ率も影響している。

✅ ドイツ経済は、ロシアからのエネルギー依存脱却によるコスト高や米国のインフレ抑制法による産業空洞化の懸念、中国経済の減速など、構造的な問題を抱えている。しかし、失業率は歴史的な低水準で、資源価格高騰とインフレ率も落ち着きつつあり、賃上げによる家計の実質購買力の回復が期待されている。

✅ ドイツ経済は、かつての「欧州の病人」とは異なり、構造改革と政治の決断力によって復活を遂げた。しかし、現在の課題は構造的な問題を抱えている点であり、日本もドイツを模倣するのではなく、ニッチ市場で高い競争力を持つ中小企業や地方経済の活性化を図るなど、それぞれの国に合った政策を推進していく必要がある。

さらに読む ⇒なるほど、ドイツ経済は復活を遂げた一方で、構造的な課題も抱えているんですね。

ドイツの不動産市場は、外国人投資家の減少、高金利、エネルギーコストの上昇、官僚主義、極右勢力の台頭など、複合的な要因によって低迷し、かつての活況は失われています。外国人投資家の比率は2013年以降で最低となり、商業用不動産の販売額は2020年から2021年のコロナ禍から70%も減少しました。この状況は、ドイツが再び『欧州の病人』と呼ばれる可能性があると懸念されています。ドイツ不動産市場の低迷は、世界的な不動産市場の低迷に加えて、分散型の都市計画、不動産所有者の価格抵抗、エネルギーコストの高騰など、ドイツ特有の要因も影響しています。ドイツ経済は不動産部門に大きく依存しており、その低迷はGDPに大きな影響を与えます。政府は不動産市場の活性化に向けて、介入を検討しています。外国人投資家の関心を取り戻し、市場の回復を目指していくには、これらの課題を克服していく必要がありそうです。

そうですね。ドイツ経済は、インフレ率の落ち着きや賃上げによる家計の実質購買力の回復など、明るい兆しも見られます。しかし、構造的な問題を抱えている点も事実です。

ドイツの不動産市場が低迷してるってことは、つまり、ドイツの経済が『もうええわ』ってなってきてるってことやんな?

ドイツが再び『欧州の病人』と呼ばれる可能性があると聞いて、少し不安になりました。

建設業界の苦境:資金調達の困難さと破産

ドイツのオフィス不動産市場の低迷、深刻ですね。

✅ ドイツの不動産市場が急速に悪化しており、オフィス不動産市場の低迷や大手建設業の破綻など、さまざまな影響が出ています。

✅ 低金利時代の好況が終わり、金利や建設費の上昇、価格下落によって不動産市場が不安定になり、開発業者が建設プロジェクトに直面する危機が顕著になっています。

✅ ドイツだけでなく、世界各地でも建設業界が冷え込んでおり、コストの上昇や需要の減少により多くの建設会社が清算に追い込まれています。長期にわたって続いた低金利時代は終わり、不動産市場は大きな変化の時期を迎えています。

さらに読む ⇒建設会社が破産に追い込まれているのは、深刻な状況ですね。

ドイツでは、低金利時代から一転、金利上昇や建設費高騰、価格下落により、建設業界が冷え込み、開発業者が苦境に陥っています。かつては資金調達が容易で開発事業が活発でしたが、現在ではプロジェクト開発業者は膨らむ建設コスト、上昇する金利、価格の下落に苦しめられており、破産申請が相次いでいます。代表的な例として、ニュルンベルクのクエレ・ビル再開発事業を請け負っていたゲルヒ・グループが破産手続きを開始し、ミュンヘンのユーロボーデンも破綻の仮処分手続きを進めています。オーストラリア、スウェーデン、フィンランドなど世界各地でも建設会社が清算や倒産を余儀なくされており、建設業界全体の不況が深刻化している状況です。ドイツでは、不動産取引が低迷し、新規の建設開発が困難となっています。専門家によると、ドイツ不動産市場はリセッションに突入し、開発業者の破綻は今後さらに増える可能性があるとしています。

ドイツの建設業界は、低金利時代が終わったことで資金調達が難しくなり、苦境に立たされているようです。

建設会社が破産するってことは、つまり、マンションも建たへんってことやんな?

建設業界が冷え込んでいるのは、少し寂しいですね。

銀行の潜在的なリスク:商業用不動産へのエクスポージャーと貸倒引当金

ドイツ銀のCEO、クリスティアン・ゼービング氏のコメント、注目ですね。

公開日:2024/03/13

✅ ドイツ銀行のCEO、クリスティアン・ゼービング氏は、2024年も商業用不動産の混乱が続くと予想し、貸倒引当金は予想の上限に達するとの見方を示しました。

✅ 同氏は、商業用不動産が直面する課題は全体的に大きく緩和されることはないだろうと述べ、特に米国では高金利とオフィスの空室により状況が厳しいと指摘しました。

✅ ドイツ銀は借り手と融資の早期延長や再編に取り組んでおり、貸倒引当金は当初の予想の上限に近づく可能性があると発表しました。

さらに読む ⇒ドイツ銀行は、貸倒引当金の上限に達する可能性があると発表したんですね。

ドイツの銀行は、米国における商業用不動産の急激な調整の影響を大きく受けており、商業用不動産へのエクスポージャーが欧州の他の銀行よりも大きいことが懸念されています。ドイツでは、不動産鑑定士の長期的なアプローチと、頻繁な再評価の欠如により、問題が表面化するのが遅れており、銀行は米国と比べて契約違反に対して免除措置を取りやすい傾向にあります。そのため、ドイツでは米国のような急激な調整は見られませんが、潜在的なリスクは依然として存在しており、今後貸倒引当金を積み増す銀行が増える可能性があります。特に、中小の金融機関は不動産所有者の売却による影響を受けやすく、ドイツの銀行はフランスに次いでEU内で最も多くの商業用不動産ローンを抱えているため、今後ドイツの商業用不動産市場の動向が注目されます。

ドイツ銀行は、商業用不動産へのエクスポージャーが大きいので、米国での高金利とオフィスの空室の影響を受けやすいですね。

銀行が貸し倒れのリスクを抱えてるってことは、つまり、銀行も『もうええわ』ってなってきてるってことやんな?

ドイツの銀行が、商業用不動産市場の動向に注目しているのは、少し怖いですね。

ECBの警告:商業用不動産のリスク管理強化と資本要件

ECBの警告、深刻ですね。

公開日:2023/04/10

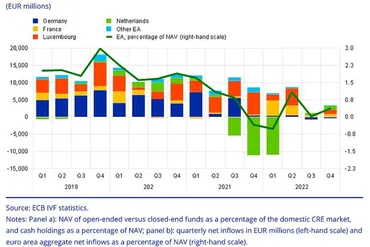

✅ 欧州中央銀行(ECB)は、商業用不動産に投資するファンドの急増が金融安定のリスクになっていると警告し、特にファンドが抱える流動性のミスマッチ問題に懸念を示しています。

✅ 流動性のミスマッチとは、投資家からの解約・払い戻し請求に応えるのにかかる期間よりも、ファンドが保有する不動産を売却して現金化するのに必要な期間が長くなることで、ファンドが資金繰りに窮する状態を指します。

✅ ECBは、不動産市況の悪化によって投資家からの償還請求が殺到した場合、ファンドは大量の不動産を叩き売りせざるを得なくなり、それが不動産市場全体の価格下落や金融システム全体の安定性に影響を与える可能性があると懸念しています。

さらに読む ⇒流動性のミスマッチは、ファンドにとって大きなリスクになりますね。

欧州中央銀行(ECB)は、ユーロ圏内の金融機関に対し、商業用不動産から生じるリスクへの対応が不十分な場合、より高い資本要件を課す可能性があると警告しています。ECBは、銀行が商業用不動産のリスクを過小評価している可能性を懸念しており、銀行との対話の中で、商業用不動産のリスク管理をより重視しています。特に、在宅勤務の増加や小売業の業態変化、金利上昇などの影響により、商業用不動産市場は弱含んでおり、ECBは銀行が十分なリスク管理を行っているか、厳しく監視しています。ECBは、銀行が商業用不動産の価値低下による損失に備え、十分な引当金を積むよう促しています。ECBは、銀行が適切なリスク管理を行わない場合、来年から資本要件を引き上げる可能性を検討しています。これは、銀行が商業用不動産市場のリスクを適切に認識し、対応することを促すための措置です。また、ECBは、銀行がルックスルー方式の信用分析を行っていることを確認したいと考えており、銀行が不動産融資をリスクの高い資産として再評価することを求めています。

ECBは、商業用不動産市場の不安定化が金融システム全体に影響を与える可能性があると懸念しています。

ECBが銀行に資本要件を引き上げる可能性があるってことは、つまり、銀行も『もうええわ』ってなってきてるってことやんな?

ECBの警告、少し怖いですね。

オフィス不動産市場の下落 投資意欲の冷え込みと銀行への影響

ドイツのオフィス不動産市場は、リーマンショック時を上回る下落が起きているんですね。

✅ ドイツでは、リーマンショック時を上回るオフィス不動産価格の下落がすでに発生しており、銀行の収益圧迫や劣後債(AT1債)の急落につながっている。

✅ 金利上昇により、オフィスビルの運用利回りが低下し、売却価格も下落。銀行は貸し倒れ引当金を増やす必要が生じ、収益が悪化する。

✅ PBBなどドイツの銀行は、不動産価格の下落による収益悪化を受け、AT1債の価格が急落し、一部のシニア債についてもリスクが高まっている。

さらに読む ⇒銀行の収益圧迫やAT1債の急落、深刻な状況ですね。

ドイツのオフィス不動産市場は、2023年に過去最大級の下落に見舞われました。ドイツファンドブリーフ銀行協会(VDP)のデータによると、2023年10-12月期のオフィス不動産価格は前年同期比13%下落し、通年の下落率は10%を超え、2003年の統計開始以降で最大となりました。この下落は、資金調達コストの上昇とオフィス復帰が進まない状況が投資家の投資意欲を冷ませたことが原因です。VDPのマネジングディレクター、イェンス・トルクミット氏は、ドイツ経済の停滞とオフィスへの完全復帰の不透明性がオフィス需要の低迷につながっていると指摘しています。商業用不動産市場の不振は、一部の銀行を危機に陥れる可能性も孕んでいます。特に、ドイチェ・ファンドブリーフバンク(PBB)は商業用不動産市場の低迷により貸倒引当金を積み増したと発表し、株価は過去最安値を更新しました。トルクミット氏は、2024年もオフィス不動産市場は厳しい状況が続くと予想し、価格下落が続くと述べています。欧州中央銀行(ECB)は、一部のドイツ銀行に対して商業用不動産(CRE)ローンの貸し倒れリスクに備え、引当金を積み増すよう要請する見通しです。特に、ドイチェ・ファンドブリーフバンク(PBB)や地銀の一部など、CREローン債権を大量に抱える銀行が重点対象となっています。ECBは約3年前から32行のCREエクスポージャーに関する審査を開始し、最終的にドイツ、フランス、イタリア、キプロス、スロベニアなどの15行に焦点を絞り込みました。審査では、建設コストの増大、金利の上昇、一等地とそれ以外の地域にある物件の評価額の差などを考慮しています。銀行は引当金の増加によって今年の収益に影響が出る可能性があります。

オフィス不動産価格の下落は、銀行の収益悪化やAT1債の価格急落につながります。

銀行がAT1債の価格が急落するってことは、つまり、銀行も『もうええわ』ってなってきてるってことやんな?

ドイツのオフィス不動産市場が厳しい状況だと聞いて、少し不安になりました。

ドイツ不動産市場の低迷は、世界的な経済状況の変化や、ドイツ特有の要因が複合的に影響していることがわかりました。今後の動向が注目されます。

💡 ドイツ不動産市場は、世界的な経済状況の変化や、ドイツ特有の要因が複合的に影響して低迷しています。

💡 ドイツの銀行や建設業界にも深刻な影響が出ており、今後の動向が注目されています。

💡 ECBは、商業用不動産市場の不安定化が金融システム全体に影響を与える可能性があると懸念し、銀行に対し、より高い資本要件を課す可能性があると警告しています。